图片来源:全景视觉

经济观察网李意安上海报道 2017年最后一个工作日,支付机构备付金集中存管的时间表终于出炉。

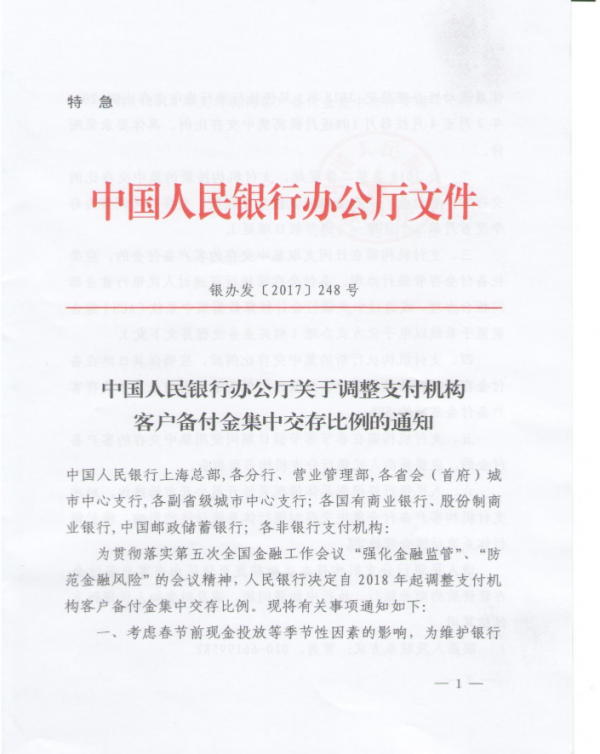

这份加印了“特急”字样文件,全名为《中国人民银行办公厅关于调整支付机构客户备付金集中交存比例的通知》(银发办【2017】248号)。文件中以1月8日、2月22日、3月12日、4月9日为四个时间节点规定了银行卡收单业务、网络支付业务、预付卡发行与受理业务的交存比例。

全文如下:

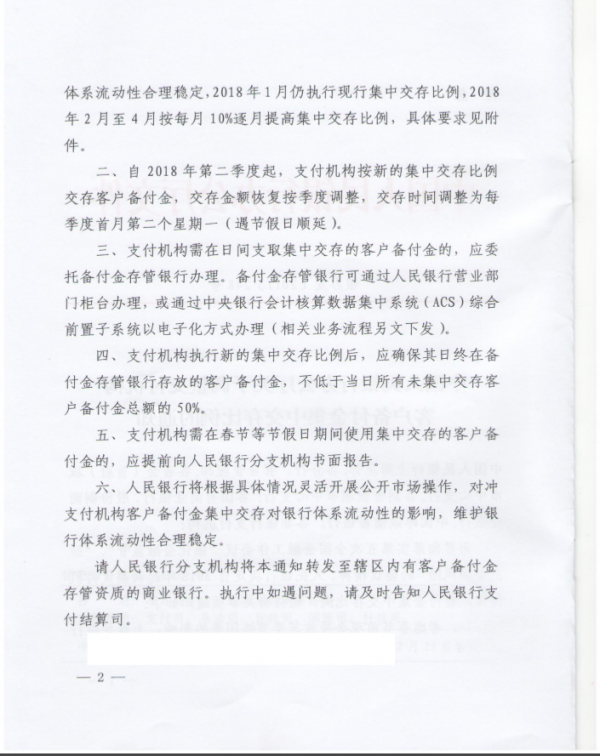

资料图

事实上,自2013年起,人民银行已经多次动议对非银行支付机构客户备付金的存管进行规范,但始终推动缓慢。

2013年6月,央行曾发布《支付机构客户备付金存管办法》,明确和细化人民银行关于客户备付金的监管要求,对客户备付金存放、归集、使用、划转等存管活动作了严格规定,并明确了备付金银行的监督责任。

今年1月,央行发布《关于实施支付机构客户备付金集中存管有关事项的通知》称,自4月17日起,支付机构应将客户备付金按照一定比例交存至指定机构专用存款账户。首次交存的平均比例为20%左右,央行目标为最终实现全部客户备付金集中存管。按照这份文件规定,备付金集中存管以后,将不再产生利息。

一家总部位于上海的支付机构副总裁告诉经济观察网,第三方支付备付金的利息收益是支付机构舍不得放弃的蛋糕,因此,支付机构推动集中存管的动力很弱。在其看来,备付金集中存管的最终落地,对于一些规模较大的预付卡公司和一些面向C端账户的支付巨头而言,不啻于一次行业变革。

与此同时,备付金的集中存管也被业内视作配合央行断直联的一项举措。“网联成立以来,各家支付机构都进入了断直联的过程,但从进度上来讲,并未达到预期。备付金集中存管进度提速,使得备付金失去了作为存款的谈判价值,也失去了获取通道的筹码。“一位行业观察人士表态称。

备付金利息将成历史

支付机构客户备付金本质上是客户充值后未进行交易的资金,也就是沉淀在支付机构账户内的资金。根据人民银行的要求,支付机构把客户备付金存管在商业银行的专户内。但因为客户备付金是以支付机构的名义存放在银行的,对银行来说是一笔非常可观的存款。为了争取备付金的存放,银行向支付机构支付利息。

数据显示,早在2016年第三季度,267家支付机构吸收客户备付金合计已超4600亿元。据悉,目前支付机构将客户备付金以自身名义在多家银行开立账户分散存放,平均每家支付机构开立客户备付金账户13个,最多的开立客户备付金账户达70个。

“支付机构客户备付金和银行结算的利息收益是按照日均资金沉淀量,按照协议存款的方式计算的。这意味着,支付机构的客户备付金沉淀量越高,银行给予的利息就越高。”上述支付机构人士告诉经济观察网,而协议存款的价格区间基本是在年化3%左右,高的可以达到4%以上,“二线支付机构备付金的日均沉淀量就可以达到30亿——50亿,也就是说一家二线支付机构一年在银行获得备付金利息就达到1亿以上,远比外界估算的要高。更不要说支付宝、财付通这样的行业巨头。”

该人士表示,通过客户备付金赚利息,对支付机构来说,相当于无风险套利,只要吸纳客户备付金,就可以躺着赚利差,这个利差空间甚至比许多银行产品的利差空间还高,以至于开拓新支付场景的动力不强。为了进一步提高备付金的收益,甚至有支付机构违规挪用备付金,购买银行理财产品、参与过桥贷款,甚至投资高风险证券类项目等。这也是人民银行为什么要加强支付机构客户备付金的监管。

“对支付机构来说,通过客户备付金获得利息收益有国际惯例,paypal的商业模式,就是客户充值后进行支付,paypal把沉淀资金存放在银行获得利息收益。另一方面,同其他金融业态都不同的是,支付的市场化竞争中出现了寡头,二线支付机构的盈利能力并不强,对许多支付机构来说,备付金利息收入相当于当年税后净利润,一旦备付金利息没了,公司盈亏很有可能发生逆转。”

风险频发推动备付金监管规范

2014年11月18日,央行上海总部对上海畅购企业服务有限公司实施突击检查,发现其通过虚构商户交易、串户记账、虚列开支、将备付金用于日常开支及股东分红等方式主观恶意挪用备付金。自2014年12月10日起,受个别商户散布的信息影响,宁波地区首先出现持卡人同时消费的现象,并逐渐扩散至上海等地区。由于畅购公司备付金严重不足且资金筹措不力,畅购卡遭商户大面积停止受理,造成资金风险敞口达7.8亿元,涉及持卡人5.14万人,客户权益受到严重侵害,引发了群体事件。上海畅购于2014年7月获得《支付业务许可证》获准在上海、江苏、浙江等地开展多用途预付卡发行和受理业务以及在全国范围内开展互联网支付业务。

广东益民旅游休闲服务有限公司(以下简称益民公司)于2011年12月获得《支付业务许可证》,获准在广东省开展多用途预付卡发行和受理业务,借用多用途预付卡名义推出“加油金”业务,产品累计销售金额达22.2亿元,但销售资金并未存入客户备付金账户。2014年9月,益民公司董事长陈泽良去世,“加油金”业务随之停止,然而益民公司已将客户备付金挪作他用,导致备付金账户余额严重不足,造成资金风险敞口达6亿元,引发兑付风险。

浙江易士企业管理服务有限公司(以下简称易士公司)于2011年12月获得《支付业务许可证》,获准在浙江省开展多用途预付卡发行和受理业务。2014年8月,杭州中心支行在对该公司现场执法检查时,发现该公司挪用5420.38万元客户备付金,并存在伪造变造交易和财务资料、超范围经营支付业务等多项重大违规行为。2015年上半年,易士公司已停止营业,公司民间借贷等各类债务高达1.4亿元,严重资不抵债。

2015年对非银行支付机构客户备付金管理进行专项检查,西安银信商通电子支付有限公司、安易联融电子商务有限公司、湖南星广传媒有限公司、广西支付通商务服务有限公司等四家支付机构存在挪用、占用备付金情况,涉及资金总额达2.5亿元,备付金缺口1.46亿元左右。

“尽管备付金存管银行对备付金账户的开立、变更和撤销需向人民银行报备,银行也需要配合央行履行监管义务,但在实际业务操作过程中, 备付金协议没有标准,常常出现使用一般存款账户存放备付金、汇缴账户日终未全额划转至存管账户或收付账户的情况,也没有有效的备付金核对校验机制,在支付机构伪造商户进行备付金的转移划拨时无法实现有效鉴别。”上述人士表示。

经济观察网联系多家在上海的支付机构,均表态将积极拥护并配合监管节奏,完成备付金的存缴比例。“作为支付全牌照公司,富友支付将尽快落实人民银行要求,按比例完成客户备付金的集中存管与上缴。”富友支付相关负责人表示。